贈与税について

2023/1/20

2023/01/20

Contents

贈与とは

贈与とは当事者の一方が無償で財産を相手方に与える行為で贈与者と、受贈者の合意が必要になります。将来のトラブルを避けるためには贈与契約書を作成して、公証役場で確定日付を取得しておくのが確実です。贈与者による一方的な意思表示のみによるもの(名義預金など)は贈与が成立しません。

名義預金とは預金の実質的な管理者が贈与者であり、受贈者が存在を知らない預金のことをいいます。名義預金は贈与者の財産であり、相続の税務調査で相続税の申告もれを指摘されるケースが多数あります。

贈与税とは

贈与税は1月1日から12月31日に個人から贈与により取得した財産にかかる税金です。贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあり、一定の要件に該当する場合に「相続時精算課税」を選択できます。

贈与税の課税対象

⑴贈与税の対象となるものの例

- 家族間の多額な金銭の移動

- 契約者と被保険者が異なり、契約者でない人が受取人の場合の死亡保険金

- 契約者でない人が受取人の場合の満期保険金

- 自分以外の家族名義での資産の購入

⑵贈与税の対象とならないものの例

- 法人からの贈与により取得した財産(所得税の対象 給与所得or一時所得)

- 扶養義務者※相互間での、通常必要と認められる生活費、教育費の贈与

- 社会通念上相当と認められる慶弔費用

- 離婚の際の財産分与(多すぎる場合には贈与税の課税対象)

扶養義務者とは、民法第877 条第1 項に定める者(①配偶者、②直系血族、③兄弟姉妹、④生計を一にしている3親等内の親族)のことで、かつ受給者世帯と生計をともに維持する者をいいます。

暦年課税

⑴概要

暦年課税は1月1日から12月31日までの1年間に贈与を受けた財産の価額から基礎控除額110万円を差引した残額に対してかかります。1人110万円までは贈与税は課税されません。複数の人から贈与された場合には受贈者が贈与を受けた財産の合計で計算されます。例えばある方がAさんから100万円Bさんから80万円の贈与を受けた場合には合計額の180万円から110万円を控除した後の70万円に対し贈与税が課税されます。

受贈財産の価額が110万円を超える場合には、翌年2月1日から3月15日までに贈与税の申告と納税が必要になります。

⑵計算方法

⑶贈与税の速算表

<一般贈与財産用>(一般税率)

この速算表は、「特例贈与財産用」に該当しない場合の贈与税の計算に使用します。

例えば、兄弟間の贈与、夫婦間の贈与、親から子への贈与で子が未成年者の場合などに使用します。

| 基本控除後の課税価格 | 200万円以下 | 300万円以下 | 400万円以下 | 600万円以下 | 1000万円以下 | 1500万円以下 | 3000万円以下 | 3000万円超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 25万円 | 65万円 | 125万円 | 175万円 | 250万円 | 400万円 |

<特例贈与財産用>(特例税率)

この速算表は、贈与により財産を取得した者(贈与を受けた年の1月1日において18歳※以上の者に限ります。)が、直系尊属(父母や祖父母など)から贈与により取得した財産に係る贈与税の計算に使用します。

※令和4年3月31日以前の贈与については20歳

| 基本控除後の課税価格 | 200万円以下 | 400万円以下 | 600万円以下 | 1000万円以下 | 1500万円以下 | 3000万円以下 | 4500万円以下 | 4500万円超 |

|---|---|---|---|---|---|---|---|---|

| 税率 | 10% | 15% | 20% | 30% | 40% | 45% | 50% | 55% |

| 控除額 | – | 10万円 | 30万円 | 90万円 | 190万円 | 265万円 | 415万円 | 640万円 |

相続時精算課税

⑴概要

相続時精算課税の制度とは、原則として60歳以上の父母または祖父母などから、18歳※以上の子または孫などに対し、財産を贈与した場合において選択できる贈与税の制度です。この制度は贈与者ごとに選択が必要で、一度選択をすると相続時まで継続され暦年課税には戻れません。この制度を選択する場合には、贈与を受けた年の翌年の2月1日から3月15日までに相続時精算課税選択届出書等を添付した贈与税の申告書を提出する必要があります。

※令和4年3月31日以前の贈与については20歳

⑵制度の仕組み

- 贈与をうけたときに、贈与財産に対する定率の贈与税の支払をおこないます。

- 贈与者が亡くなった際にその贈与時の価額で贈与財産を相続財産に加えて相続税額を計算します。

- すでに支払した贈与税は相続税額から控除します。

⑶計算方法

※特別控除額は2,500万円です。限度に達するまでは何回でも複数年にわたり控除する事ができます。

特例

⑴居住用不動産贈与の場合の配偶者控除

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例です。この規定の適用を受ける場合には贈与税の申告が必要になります。

また、生前贈与があって、3年以内に相続があった場合には、贈与された財産は相続財産に加算され相続税の対象になりますが、この配偶者控除に相当する金額は相続財産に加算されません。

⑵住宅取得等資金の贈与に係る非課税の特例

令和4年1月1日から令和5年12月31日までの間に18歳※以上の方が直系尊属(父母や祖父母など)からの贈与により、自己の居住の用に供する住宅用の家屋の新築等の対価にあてるために金銭を取得した場合において一定の要件を満たすときは、省エネ等住宅の場合には1,000万円、それ以外の住宅の場合には500万円までの金額について、贈与税が非課税となります。

この制度は暦年贈与の基礎控除110万円または相続時精算課税制度の特別控除との併用が可能です。

※令和4年3月31日以前の贈与については20歳

⑶相続時精算課税の住宅取得等資金贈与の特例

平成15年1月1日から令和5年12月31日までの間に、父母や祖父母などからの贈与により、自己 の居住の用に供する住宅用の家屋の新築等の対価に充てるための金銭を取得した場合で、一定の要件を満たすときには、贈与者がその贈与の年の1月1日において60歳未満であっても相続時精算課税制度を選択することができます。

⑷教育資金の一括贈与に係る非課税の特例

平成25年4月1日から令和5年3月31日までの間に、30歳未満の方(以下「受贈者」といいま す。)が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(祖父母など)から教育資金口座の開設等をした場合には、その価額のうち1,500万円 (学習塾など学校以外への支払いは500万円)までの金額に相当する部分の価額については、金融機関等の営業所等を経由して教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となります。

この制度は暦年贈与の基礎控除110万円または相続時精算課税制度の特別控除との併用が可能です。

⑸結婚・子育て資金の一括贈与に係る非課税の特例

平成27年4月1日から令和5年3月31日までの間に、18歳※以上50歳未満の方(以下「受贈者」といいます。)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づ き、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から結婚・子育て資金口座の開設等をした場合には、信託受益権又は金銭等の価額のうち1,000万円(結婚に関するものは300万円)までの金額に相当する部分の価額については、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出すること により贈与税が非課税となります。

この制度は暦年贈与の基礎控除110万円または相続時精算課税制度の特別控除との併用が可能です。

※令和4年3月31日以前の贈与については20歳

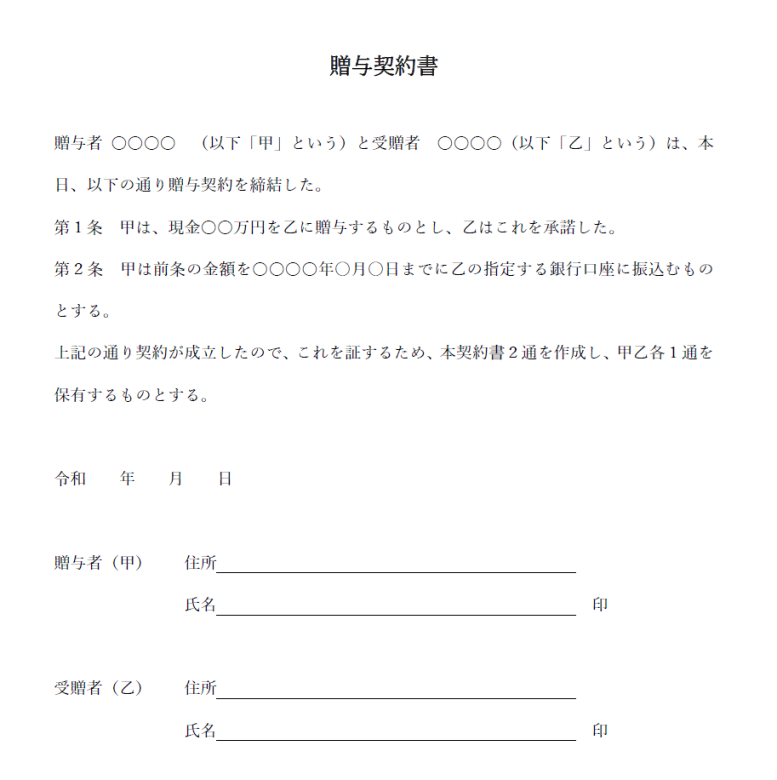

贈与契約書

金銭を贈与する場合の贈与契約書の例

原則不動産以外の贈与契約書には印紙は必要ありません。不動産の贈与の場合には200円の印紙が必要になります。不動産価額を記載する場合には記載する金額に応じた印紙が必要になります。